同庆楼1年1期净利降 2020年上市募835亿国元证券保荐

- 发布时间:2025-05-19

- 来源:网络

- 大 中 小

- 打印

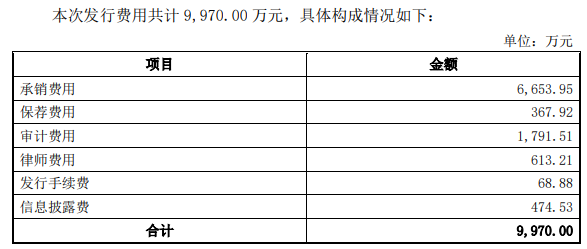

同庆楼首次公开发行股票募集资金总额为83▪=▼,500■★■.00万元,扣除发行费用后,募集资金净额为73▪,530.00万元。同庆楼于2020年7月3日披露的招股说明书显示,公司拟将募集资金分别用于新开连锁酒店项目、原料加工及配送基地项目…、补充流动资金项目。

同庆楼首次公开发行股票的发行费用共计9,970.00万元,其中,保荐及承销费用7021.87万元。

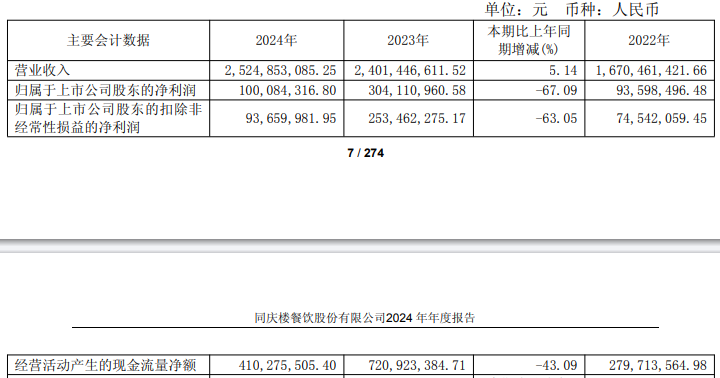

2024年,公司实现营业收入25.25亿元◆,同比增长5.14%…;实现归属于上市公司股东的净利润1.00亿元,同比减少67.09%;实现归属于上市公司股东的扣除非经常性损益的净利润9366.00万元,同比减少63=●.05%;经营活动产生的现金流量净额4▪.10亿元,同比减少43.09%。

同庆楼于2020年7月16日在上海证券交易所上市,发行股份数量为5▼,000万股,发行价格为人民币16▼.70元/股,保荐机构(主承销商)为国元证券股份有限公司•,保荐代表人为李洲峰、马志涛。

中国经济网北京5月18日讯 同庆楼(605108.SH)近日披露2024年年度报告及2025年一季度报告。

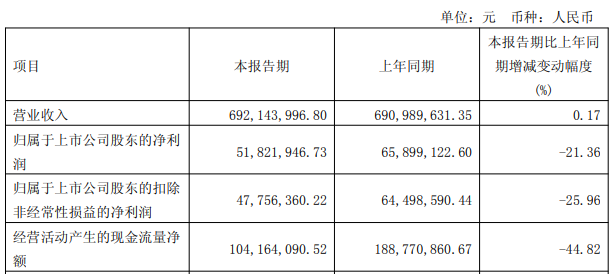

2025年第一季度=,公司实现营业收入6■…-.92亿元◆…,同比增长0●.17%;实现归属于上市公司股东的净利润5182.19万元,同比减少21.36%;实现归属于上市公司股东的扣除非经常性损益的净利润4775=▼.64万元▼△,同比减少25.96%;经营活动产生的现金流量净额1.04亿元……,同比减少44.82%。

同庆楼于2021年6月7日发布公告,每10股转增3股,派息(税前)1元,股权登记日为2021年6月11日,除权除息日为2021年6月15日。

京公网安备11010802043876

京公网安备11010802043876